Horizontes de Investimentos

e Cascas de Bananas

Lembro-me de ter lido em algum livro uma generalização bastante ousada sobre o sucesso na alocação de investimentos. Ousada pelos valores tão redondos ali apresentados. Mas vou reproduzi-la aqui apenas como curiosidade. O autor dizia que cerca de 80% dos investimentos feitos pelas pessoas responderiam por apenas 20% dos seus retornos, e só 20% das alocações é que lhes trariam 80% dos ganhos de capital. Escreveu isso sem citar qualquer estudo documentado. Mas quem investe e estuda o mercado há algum tempo já deve ter notado que existem muitas lesmas e micos entre tantas ações. De fato, só um pequeno percentual das alocações financeiras é que vingam como investimentos de grande sucesso. Mas talvez muitos investidores recém chegados à renda variável não tenham conhecimento disso.

Eu não costumo dar tanta atenção à imprensa tradicional ou às análises de quem não é gestor de sua própria carteira. Prefiro fazer minhas pesquisas independentes sobre a economia e ponderar com mais atenção os comentários de investidores internacionais que têm a sua pele no jogo (skin in the game). Mas, há alguns dias, eu li dois textos que citarei abaixo. São de diferentes analistas de uma mesma firma de consultoria brasileira. Ambos me parecem bastante inteligentes e bem informados, além de escreverem muito bem. Embora eu não tenha lido muita coisa deles, os textos que li sempre foram agradáveis e interessantes.

Um deles (em 30/01/2020) começou falando de dois temas que aprecio muito: física e cinema. Reescrevo aqui o essencial: "Vamos Supor Que Você Entenda. (...) Para Fellini, a interpretação de um filme (...) ocorre (...) fora do terreno racional. Você chora ao assistir um filme. O que você entendeu da história? Não importa. (...) Você está chorando, e aquilo basta." Concordo. O excêntrico cineasta italiano até anotava as alegorias subconscientes de seus sonhos, para o caso de aproveitá-las nos filmes que fazia. Mas o texto acaba assim: "De que maneira encaramos as perdas de -3,29% e os ganhos de +4,25%? Você só precisa responder essa pergunta a si mesmo, e não precisa de nenhuma explicação."

O colega dele (no dia seguinte, 31/01/2020) reforçou: "Sobreviveu? Foi Só o Começo. (...) Pode ser que você tenha entrado na Bolsa há pouco tempo, na esteira de investidores que buscam na renda variável uma alternativa para aumentar seus retornos no atual cenário de juros baixos. Ou pode ser que seja mais experiente nesse mundo. Em qualquer um dos casos, o importante é manter o foco no longo prazo diante de testes como aos que fomos submetidos neste derradeiro janeiro. Então vamos fazer um combinado. Você aguenta firme mirando o horizonte de longo prazo e, da nossa parte, te mostraremos os melhores fundos de ações aqui."... E terminou com o link para a proposta de subscrição de seus serviços de consultoria em investimentos.

Ambos instigavam nas pessoas físicas uma visão de longo prazo para as ações. Este tema de longo prazo todos nós já ouvimos muitas vezes. Coincidentemente, eu também recebi de outra fonte um gráfico de longuíssimo prazo do mercado de ações nos Estados Unidos. Este parecia até algum marketing para atrair novos investidores ou prevenir que os atuais vendam suas ações no caso de uma maior turbulência. O tal gráfico mostrava um fantástico exercício de extrapolação retrospectiva desde 1789. Ou seja, os últimos 230 anos. Veio repleto de anotações sobre crises, guerras e eventos históricos. A ilustração é tão grande e as anotações tão miúdas que não vou reproduzi-la neste artigo, mas quem quiser conferir, pode encontrá-la aqui.

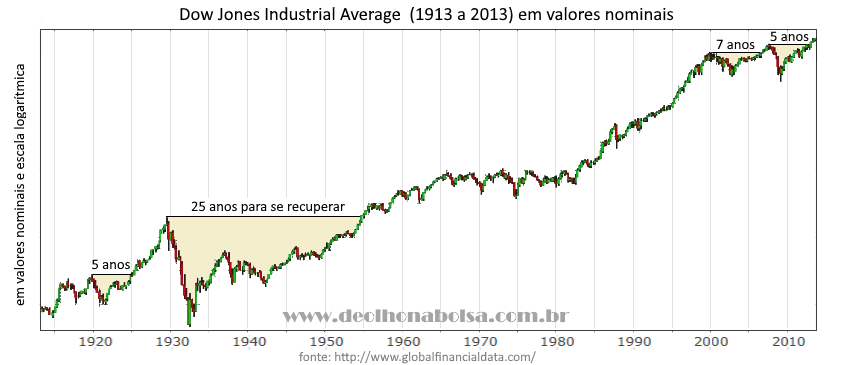

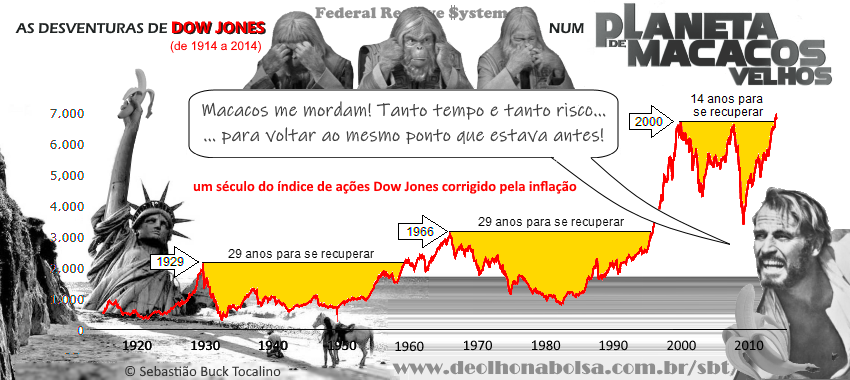

Opto então por mostrar apenas um século do índice americano, a partir de 1913. Ano da instituição do atual Banco Central dos EUA (o Fed). Neste gráfico eu marquei alguns tempos corridos até que o índice de ações voltasse ao mesmo valor nominal do pico anterior.

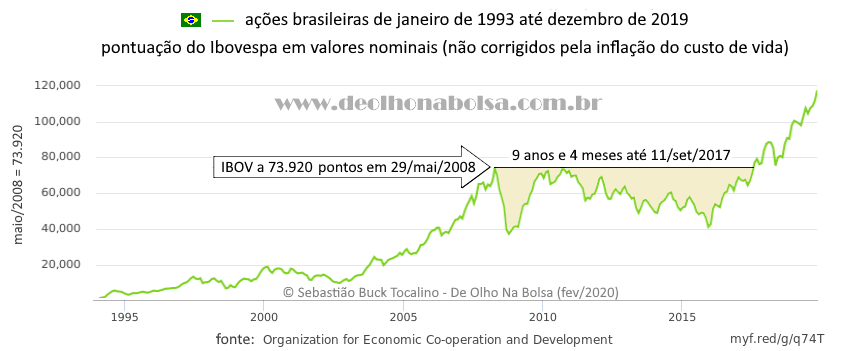

De forma nenhuma quero desmerecer outros autores, colegas e analistas, porém quero só abrir um parêntese que considero necessário. Principalmente às pessoas recém chegadas ao mercado de ações, órfãos daquela renda-fixa mais generosa de anos atrás. Muitos deles não sabem exatamente o que esperar da renda variável. Se você for um recém chegado à Bovespa, lembre-se que entrou num mercado que já vinha subindo há quatro anos! Desde janeiro de 2016. Portanto não está na mesma zona de conforto daqueles que entraram anos atrás.

Eu já escrevi algo sobre horizonte de tempo em meu artigo "O Rock 'n' Roll no Mercado". Leitura importante para quem, desavisado, repete passivamente o mantra do longo horizonte nas ações. Historicamente, já houve prazos que se revelaram demasiado longos, frustrantes ou desesperadores para os então novos investidores. Essas provações (emocionais e financeiras) dependem muito das características e condições de cada um. Muitos investidores tiveram um enorme prejuízo patrimonial. Não quero influenciar qualquer um de forma negativa, mas, se você chegou agora à bolsa, é necessário estar consciente do passado. Embora ele não se repita da mesma forma, o futuro pode sempre nos surpreender negativamente. Esta visão alternativa do longo prazo faz-se ainda mais necessária àqueles que já não são tão jovens assim.

Eu não estou sugerindo que as bolsas estejam à iminência de um Bear Market, ou que a próxima correção seja novamente de tão longa duração. Minha intenção é só expor de forma factual e educativa um cenário menos otimista, mas não totalmente impossível.

Quem se posicionou em maio de 2008, quando o Ibovespa estava a 73.920 pontos, tomou logo um tombo fenomenal. O índice recuou cerca de 60% do valor daquele pico. Quem tinha comprado naquela altura, para ver novamente seu investimento nominal pago, teve que ficar posicionado até setembro de 2017. Mas esses 9 anos e 4 meses nem sequer lhe devolveram o mesmo poder aquisitivo de maio de 2008. Para empatar no valor real (corrigido pela inflação) ainda será preciso aguardar mais tempo. Isso mesmo! Corrigidos pela inflação, aqueles 73.920 pontos equivaleriam hoje (9/fev/2020) a 141.043 pontos. Uma marca que o Ibovespa ainda não alcançou. Seu recorde registrou apenas 119.593 pontos em 24 de janeiro de 2020. Ou seja, há quase 12 anos, tem um grupinho de gente que ainda espera para empatar seu investimento em relação ao custo de vida lá de maio de 2008.

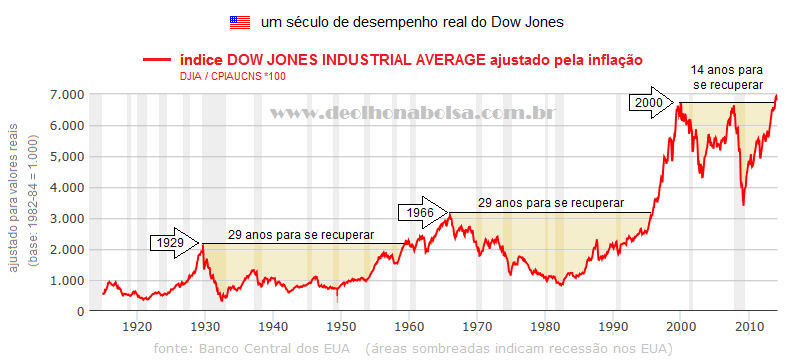

Procurei fazer um gráfico tão longo quanto possível do mercado de ações no Brasil. Infelizmente o período não é tão extenso. Mas no caso do mercado de ações nos EUA eu consegui representar um século do seu desempenho corrigido pelo poder aquisitivo do dinheiro. Desde 1914, logo depois do Federal Reserve System (Banco Central americano) ser criado, até 2014. Confira então o desempenho real do índice Dow Jones Industrial Average. Aqui sim, representado em valores reais, ou seja, em poder aquisitivo diante do custo de vida.

Não raramente, o investidor mostra-se cuidadoso demais quando ganha e bastante macho quando perde. No começo da tendência de alta, após ver uma ação render-lhe uns 10% de lucro, no primeiro tremor, ele vende a ação e fica de fora para depois vê-la alcançar 25% ou até mais. Até aí, tudo bem. Lucrou alguma coisa e não se deu mal. Mas também não é raro que investidores deixem de determinar ou respeitar seus stops (limite financeiro e/ou gráfico para eventuais prejuízos). Isso os deixa emocionalmente paralisados durante uma frustrante queda nas ações. Aqueles azarados que se posicionaram já perto do esgotamento da alta, pensam então: "Agora não vou assumir esse prejuízo. Deixa correr que uma hora volta no meu preço." E esse investidor pode ficar exposto a um tombo bem maior e mais longo do que poderia imaginar.

Ao somar a perda nominal (aquelas que todos veem) à perda pela inflação do custo de vida (aquela que muitos subestimam), fica mais fácil percebermos que o buraco é mais embaixo.

Isso me faz lembrar uma velha anedota de dois mexicanos: Após longa cavalgada sobre um árido deserto, Juan y Javier desmontam e tiram seus sombreiros, amarrando os animais de montaria ao tronco de uma árvore castigada pela seca. Pistoleiros rústicos de negros e fartos bigodes, com suas faces sulcadas pela sobrevivência e pelo sol impiedoso. Procuram descansar ali, ao abrigo de um grande rochedo. Foi então que o calor do momento se misturou ao frescor da sombra... e ambos mostraram que os durões também sentem. Após um breve embaraço de bigodes, a coisa avança pela retaguarda e Javier exclama: "Ay, caramba!" Juan surpreso pregúntale: "¿Qué pasa hombre?" E ouve de Javier: "Esto doi mucho!" Mais cuidadoso, Juan por trás prossegue: "Entonces, ¿por qué no lloras?" E Javier não deixa dúvida: "Porque yo soy muy MACHO!"

Parafraseando então parte daqueles textos acima dos dois analistas de longo prazo, um questionamento alternativo poderia ser reformulado assim:

De que maneira você encara sua própria resistência na hipótese de dores mais intensas por prazos mais longos? Só precisa responder essa pergunta a si mesmo e não precisa dar qualquer satisfação sobre sua hombridade a ninguém. Você pode sim aguentar firme, relaxar e gozar o horizonte de longo prazo. E pronto! Ele é seu e você faz dele o que quiser.

Piadas à parte, a verdade é que não está fácil analisar a economia global. Já vamos em mais de onze anos com muito macaco velho fazendo experiências inéditas de política monetária mundo afora. Mas, é curioso imaginar quantas dessas pessoas físicas recém chegadas iriam amarelar na eventualidade de outro Bear Market. Nestas correções, por definição, o mercado cai pelo menos 20% desde o pico anterior. Testosterona é muito bom. Mas consciência histórica e o autoconhecimento emocional são imprescindíveis para um bom investidor racional.

E o seu próprio limite emocional é algo tão subjetivo que nenhum analista vai analisar para você!

Copyright © Sebastião Buck Tocalino

![]() confira

outros textos

confira

outros textos

![]() more reading material

more reading material

A bolsa estimula a cidadania!

Compartilhe este texto por email ou pelo WhatsApp, LinkedIn, Twitter,

Facebook, e outras redes.

ATENÇÃO: Quaisquer opiniões expressas pelo autor são naturalmente

subjetivas e sujeitas a polêmica.

Esta não é uma recomendação de investimento! Os dados visualizados

aqui procedem de outras fontes, a

princípio fidedignas, de boa reputação e acessíveis ao mercado.

De Olho Na Bolsa não faz indicações de compra ou venda, ou de

negócios de qualquer espécie,

e não está autorizada a atuar como consultoria de valores mobiliários. Não

nos responsabilizamos por

decisões tomadas com base nas informações aqui reunidas.

INVESTIMENTOS EM AÇÕES ENVOLVEM RISCOS! Para sua maior segurança,

procure sua corretora. Ela poderá

ajudá-lo a avaliar riscos e oportunidades em negócios com valores mobiliários.