Dólar, QE, Inflação e Deflação

(texto base de 22 de outubro de 2012

editado com dados e gráficos adicionais)

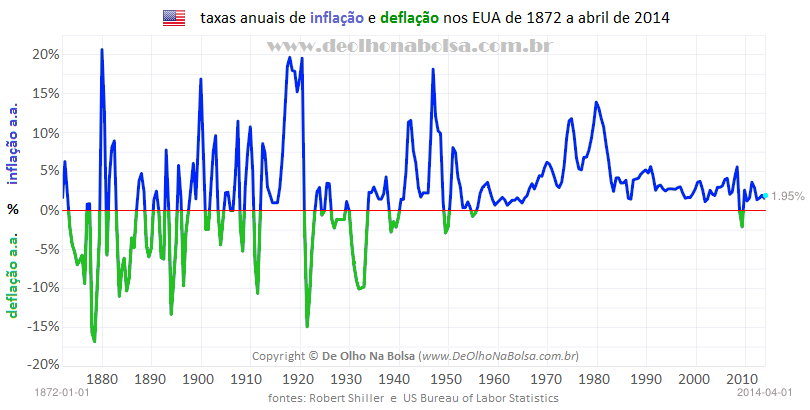

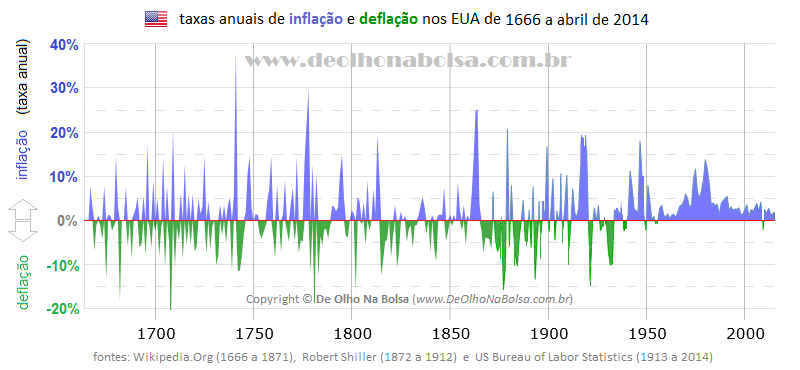

Para os brasileiros que ainda se lembram bem da inflação alta, culminando no absurdo da hiperinflação, falar em deflação parece até algo surreal ou fantasioso. Mas, de fato, ela era bastante frequente nos EUA até meados da década de 1950. O gráfico abaixo mostra que os períodos de deflação eram tão comuns quanto os de inflação:

Naquela época, o dinheiro era lastreado em ouro. A quantidade de moeda em circulação, dentro de certos parâmetros, estava relacionada à quantidade do metal precioso acumulado nas reservas nacionais. Imprimir mais dinheiro, em geral, dependia de um aumento na quantidade de ouro em reserva.

Depois da Segunda Guerra Mundial, o lastro do dinheiro em metal precioso foi sendo minado até que, em 1971, Nixon abandonou de vez o padrão ouro da moeda. Daí em diante, a moeda fiduciária permitiria maior expansão monetária. A deflação virava coisa do passado. Inédito na história norte-americana,o longo período de inflação que já vinha desde a década de 1950, ganhou força entre 1972-1982 e, depois de atenuar-se, persistiu até novembro de 2008, quando a crise do subprime já havia estourado. Depois de mais de cinquenta anos, a deflação voltava a dar as caras! Mais que depressa, o Federal Reserve (Banco Central dos EUA) lançou-se à "impressão" de dinheiro através de quantitative easing (QE) no intuito de estimular e reinflacionar a economia. (Obs: esse dinheiro não é de fato impresso em papel moeda, mas sim criado eletronicamente como dígitos em computadores... Simples assim!)

No que diz respeito ás taxas de câmbio e ao comércio internacional, a vantagem dessa criação de novos dólares estaria na depreciação da moeda perante as estrangeiras. Isso iria aumentar a competitividade dos produtos dos EUA no comércio internacional, estimulando a exportação norte-americana. Entre produtos semelhantes de países diferentes, aquele cuja moeda for mais desvalorizada se torna o mais barato para outro país que deseje importar. Já as importações feitas pelos EUA se tornariam mais caras. E, sendo os EUA maiores importadores do que exportadores, o país passaria a "importar" inflação. Mais uma forma de combater a deflação.

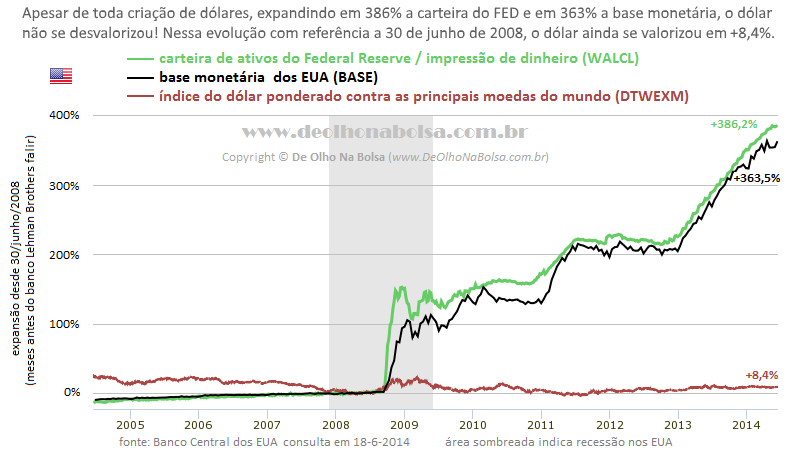

Logrado, o FED não conseguiu desvalorizar o dólar. O pânico sincronizado em tantos países fez com que muita gente procurasse comprar dólares, fruto da percepção dominante de que o risco ainda seria menor para os EUA (safe haven). Essa demanda pela moeda gerou efeito inverso: o dólar se valorizou.

Seis anos de muita impressão de dólares e grande expansão da base monetária nos EUA não conseguiram desvalorizar a moeda norte-americana. Ponderado contra uma cesta das principais moedas do mundo, o dólar se valorizou 8,41% desde junho de 2008!

Mas, se deflação consiste em queda nos preços de bens e serviços gerando um aumento do poder aquisitivo da moeda, então qual a razão para o governo e o Banco Central combatê-la?

Realmente, para quem tem boa parte do seu patrimônio em moeda, a deflação é muito interessante. Porém, a deflação tende a adiar o consumo (a espera de preços mais baratos), estagnar o investimento (o poder aquisitivo do dinheiro parado aumenta por si só com o tempo), reduzir a produção (evitando estoques encalhados), aumentar o desemprego e baixar o valor patrimonial dos bens (ativos).

E para quem tem dívidas a pagar (passivos), os juros reais das mesmas aumentam! Juros reais são os juros nominais (contratados no financiamento) menos a taxa de inflação. Quando a inflação é negativa (deflação), essa taxa passa a ser somada aos juros nominais, e não subtraída, aumentando o ônus da dívida.

Imagine que você financiou um automóvel ou um imóvel e segue pagando as prestações, até se dar conta de que o valor do veículo ou da casa caiu abaixo do montante que você ainda deve ao banco ou à financeira. As pessoas, por um senso moral, geralmente se esforçam por seguir pagando enquanto puderem. Porém, algumas pessoas físicas e muitas pessoas jurídicas (que costumam encarar mais pragmaticamente suas finanças) vão concluir que é mais interessante entregar o bem e não insistir mais em tal dreno financeiro. A deflação gera calotes. Esses calotes transferem o ônus das pessoas e empresas para os bancos e financeiras. Boa razão para o pavor que os bancos têm à deflação.

O governo também teme a deflação. Em primeiro lugar porque também tem dívidas a saldar e, como vimos, a deflação aumenta os juros reais a serem pagos. Em séculos passados, muitos reis já recorriam à desvalorização do dinheiro (diminuindo a quantidade do metal precioso usado na cunhagem de cada moeda e cunhando uma maior quantidade delas) para facilitar o pagamento de suas dívidas. A "monetização da dívida" nada mais é que um calote técnico (disfarçado) evitando um desagradável anúncio do calote de fato. Desvalorização e inflação caminham lado a lado, eliminando parte da dívida (apropriando-se de parte do dinheiro do credor) e diminuindo os juros reais.

Além disso, o governo tem sua receita baseada na arrecadação de impostos. A deflação, ao causar contrações na produção industrial, no comércio e em toda a sorte de negócios, faz com que a arrecadação de impostos diminua, solapando a receita do governo. E não é possível -atualmente- cobrar impostos de alguém só pelo fato do poder aquisitivo do seu dinheiro em moeda nacional ter aumentado com a deflação. O imposto sobre o ganho de capital é cobrado sobre a diferença nominal entre o valor final e o valor inicial, sempre que o resultado for positivo (lucro).

Imagine dois cenários:

- Cenário Deflacionário: seu dinheiro parado se valorizou. Seu poder aquisitivo aumentou. Você "enriqueceu", mas não gerou receita para o governo, que não pôde cobrar impostos sobre o crescimento do seu poder aquisitivo devido à deflação.

- Cenário Inflacionário: seu negócio teve grande parte da rentabilidade corroída pela inflação (talvez até o rendimento nominal tenha sido ilusório e, em termos reais, você teve prejuízo se a inflação foi maior que a rentabilidade). Você se deu mal e, mesmo assim, terá que pagar imposto sobre o lucro nominal realizado, gerando receita para o governo.

O imposto federal sobre a renda nos EUA só se tornou algo permanente no século XX.

Há pouco mais de cem anos, em 1913, a emenda de número 16 à constituição norte-americana fez do imposto de renda um elemento permanente no sistema tributário dos EUA. Essa emenda deu ao Congresso a autoridade para legislar sobre a tributação de rendimentos de indivíduos e corporações, resultando na receita que passaria a ser garantida para o governo federal. (saiba mais aqui)

Foi em 23 de dezembro do mesmo ano (1913) que o congresso norte-americano aprovou o Federal Reserve Act, assinado pelo presidente Woodrow Wilson no mesmo dia, permitindo a criação do Federal Reserve System (Banco Central dos EUA). (saiba mais aqui)

Antigamente, a deflação não era tão preocupante. Ela não representava a mesma ameaça de hoje para grande parte do sistema financeiro. Por algumas razões:

- A economia se baseava muito mais no consumo de bens e serviços essenciais, inadiáveis e não supérfluos;

- A queda dos preços não é má para quem não tem dívidas, tem dinheiro e necessita ou quer comprar algo;

- O crédito bancário (endividamento) não era tão comum para o consumo generalizado da população;

- Eventuais calotes de dívidas eram mais localizados, sendo menos contagiosos para a economia;

- Quanto menor o nível de endividamento numa economia, menor o risco de uma reação em cadeia;

- Muita gente não tinha conta bancária, portanto, a quebra de um banco tinha efeitos menos disseminados;

- A receita do governo não dependia do imposto de renda, como passou a depender no século XX;

- Só a partir da terceira "reencarnação" do banco central dos EUA (ao fim de 1913), os bancos consolidaram seu poder e influência na política e na vida de grande parte da população, gerando assim as condições para se tornarem grandes demais para falirem ("too big to fail"), deixando como reféns a economia, a sociedade e o governo.

Por esse prisma, e com esse histórico, fica fácil entender o grande empenho do Banco Central norte-americano, criando dinheiro na tentativa de desvalorizar o dólar e reinflacionar a própria economia.

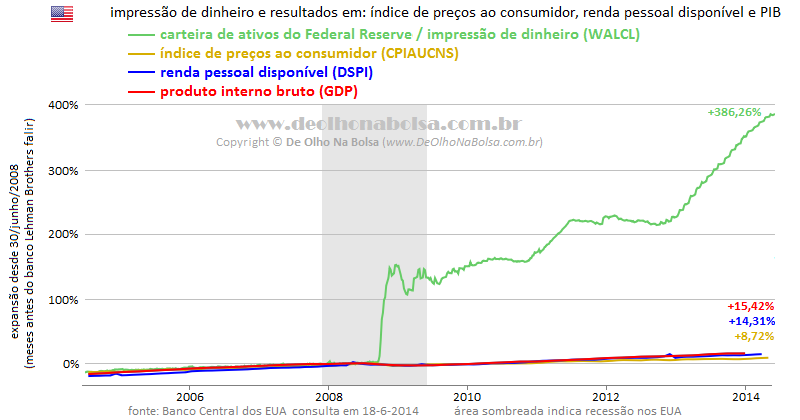

Para um governo endividado, cuja receita vem de impostos, a inflação é mais conveniente do que qualquer deflação. Entretanto, a inflação total acumulada nesse período de intensa impressão de dinheiro foi de apenas 8,72% (CPIAUCNS), ou uma inflação ao ano de apenas 1,4% na média anual!

O medo de um surto inflacionário também tende a acelerar o consumo e os investimentos, uma vez que, se adiados, seus custos poderiam ser mais altos mais à frente. Qualquer dinheiro parado estaria sujeito à desvalorização e perda do poder aquisitivo.

Alguns fatores vêm minando a eficiência do Federal Reserve em desvalorizar sua moeda através da inflação monetária. Entre eles: uma previsível moderação do consumo de uma maior população de idade avançada; uma estagnação e queda no crescimento da população jovem (associada a uma maior razão consumo/produtividade); a insegurança quanto à oferta de empregos; uma menor participação da população na atividade econômica graças a um crescente número de aposentados e muitos desempregados; alguma desalavancagem (redução das dívidas e financiamentos) das pessoas e famílias; a insegurança global diante de políticas locais paliativas, imediatistas e descoordenadas; a persistente percepção dos EUA como porto seguro para o capital internacional gerando maior demanda por dólares; assim como esforços semelhantes de expansão monetária por parte de outros países.

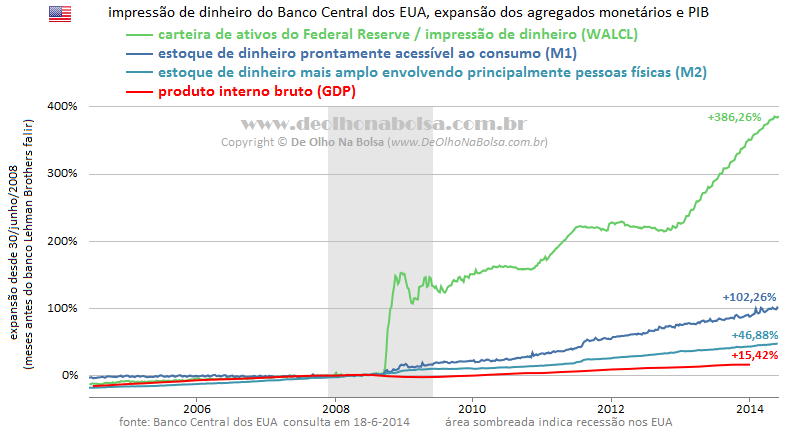

O dinheiro criado pelo FED é passado adiante através de compras de títulos de dívidas do tesouro e hipotecas norte-americanas que estavam nas mãos de instituições financeiras e terceiros. Desde o segundo semestre de 2008, a carteira de "ativos" acumulados pelo Banco Central norte-americano cresceu 386,26%!

Todo esse dinheiro novo criado pelo banco central, de fato, só estimula a economia enquanto efetivamente trocar de mãos através da indústria, do comércio e do consumo. Como em um carro: não basta encher o tanque de gasolina, é preciso que ela seja bombeada até o motor para fazê-lo andar!

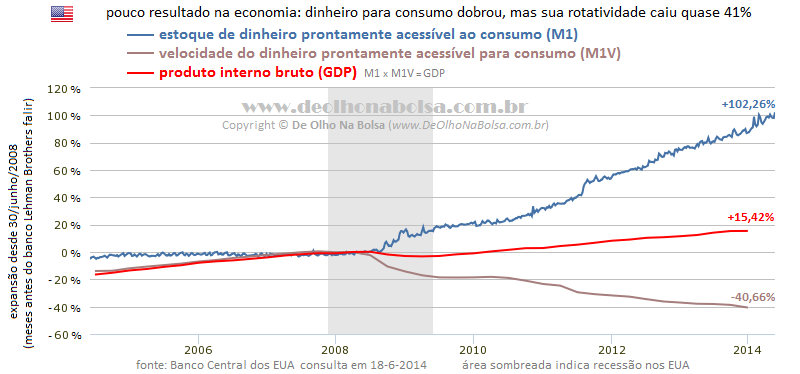

Essa criação de aproximadamente US$ 3,4 trilhões de dólares só conseguiu gerar um aumento de US$ 1,4 trilhões no estoque de dinheiro prontamente acessível para gastos de consumo (M1), um aumento de 102,26%. Contudo, a velocidade com que esse dinheiro troca de mãos na economia caiu 40% (M1V).

O resultado é que o FED, apesar de inchar sua carteira de ativos em 386,26%, só conseguiu gerar um crescimento nominal de 15,42% na economia! Se ajustada pelo deflator do PIB, a economia dos EUA cresceu apenas 6,24% em termos reais (GDPC1) nesses 6 anos - uma média anual de 1,01% a.a. de crescimento real.

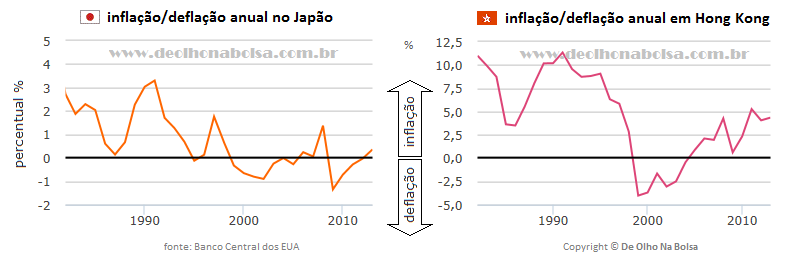

No Japão, duas décadas de políticas econômicas foram incapazes de reinflacionar a economia de forma sustentável. Com todo o dinheiro criado pelo Banco Central do Japão, anedota ou não, dizem que os únicos bens duráveis que dispararam em vendas foram cofres!

Também em Hong Kong, depois da crise asiática de 1997, a deflação se impôs durante vários anos -sem trégua!- até 2004.

Japão e Hong Kong, apesar de menores que os EUA, também eram economias de grande dinamismo internacional. Até meados de 2010, quando a China alcançou o posto de segunda maior economia do mundo, o Japão é que detinha essa colocação, atrás dos EUA.

Enquanto uns acreditam em uma inevitável deflação atingindo futuramente alguns países europeus e os EUA, outros se inquietam com o temor de que, uma vez forçada a inflação, ela fugiria ao controle dos bancos centrais. Essa história, ao contrário da deflação, nós brasileiros já conhecemos muito bem!

Copyright © Sebastião Buck Tocalino

![]() confira

outros textos

confira

outros textos

![]() more reading material

more reading material

A bolsa estimula a cidadania!

Compartilhe este texto por email ou pelo WhatsApp, LinkedIn, Twitter,

Facebook, e outras redes.

ATENÇÃO: Quaisquer opiniões expressas pelo autor são naturalmente

subjetivas e sujeitas a polêmica.

Esta não é uma recomendação de investimento! Os dados visualizados

aqui procedem de outras fontes, a

princípio fidedignas, de boa reputação e acessíveis ao mercado.

De Olho Na Bolsa não faz indicações de compra ou venda, ou de

negócios de qualquer espécie,

e não está autorizada a atuar como consultoria de valores mobiliários. Não

nos responsabilizamos por

decisões tomadas com base nas informações aqui reunidas.

INVESTIMENTOS EM AÇÕES ENVOLVEM RISCOS! Para sua maior segurança,

procure sua corretora. Ela poderá

ajudá-lo a avaliar riscos e oportunidades em negócios com valores mobiliários.